評価替えについて

土地と家屋の税額のもとになる評価額は、3年ごとに見直し(評価替え)を行うように定められています。令和6年度は評価替え年度であり、次回評価替えは令和9年度です。

土地の評価替え

土地の価格は、宅地・田・畑・山林などの地目別に定められた評価方法により計算します。

宅地の評価

市内の土地を利用状況の似た区域にグループ分けし、その区域内の標準的な宅地の「地価公示価格」「鑑定価格」などの7割を目途に、評価の均衡化・適正化を図っています。

宅地の価格は、宅地が接する「街路の状況」「土地の形状」に応じて計算します。前回評価替えからの3年間の異動を現地調査や航空写真などにより把握し見直します。

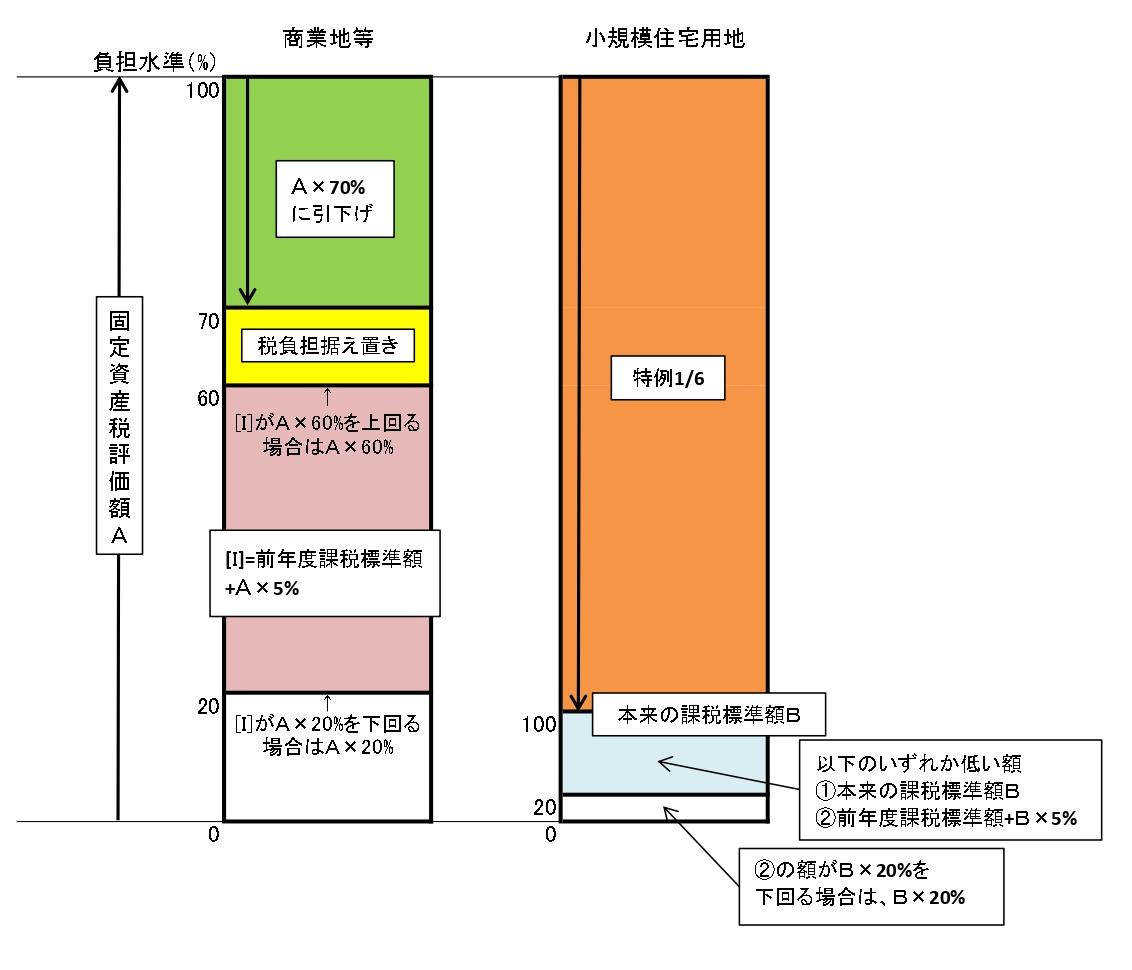

負担調整措置

固定資産税は、評価額ではなく課税標準額に税率をかけて税額を計算します。

平成6年度に土地の評価方法が変わり、ほとんどの地域で評価額が大きく上昇することになりました。ただし、税額が急に上がるのを防ぐために、前年度課税標準額が当年度評価額に占める割合(負担水準)に応じて、課税標準額を少しずつ上げていく措置(負担調整措置)を講じてきました。

この負担調整措置において、負担水準が一定の率を超えると課税標準額を据え置く仕組みがありましたが、税制改正により、住宅用地に限り廃止されました。よって、評価額が下がっている場合でも、負担水準の低い土地については、税額が上がる場合があります。

負担水準=前年度課税標準額÷当年度評価額(本則課税標準額)

土地の用途による負担調整措置の適用

商業地等

当年度課税標準額

- 負担水準70%超過 当年度評価額×70%

- 負担水準60%以上70%以下 前年度課税標準額に据え置き

- 負担水準60%未満 前年度課税標準額に当年度評価額の5%を加算

ただし、- 当年度評価額の60%を超えるときは、60%相当額

- 当年度評価額の20%未満のときは、20%相当額

住宅用地

当年度課税標準額

- 前年度課税標準額に当年度本則課税標準額の5%を加算

ただし、- 当年度本則課税標準額を超えるときは本則課税標準額

- 当年度本則課税標準額の20%未満のときは、20%相当額

本則課税標準額=評価額×住宅用地特例率

住宅用地特例率 - 小規模住宅用地 固定資産税:1/6、都市計画税:1/3

- 一般住宅用地 固定資産税:1/3、都市計画税:2/3

農地

当年度課税標準額

- 負担水準90%以上 前年度課税標準額×102.5%

- 負担水準80%以上90%未満 前年度課税標準額×105.0%

- 負担水準70%以上80%未満 前年度課税標準額×107.5%

- 負担水準70%未満 前年度課税標準額×110.0%

家屋の評価替え

家屋の評価額は、「再建築費」(注釈1)と「経年減点補正率」(注釈2)をかけて計算します。

評価替えでは、過去3年間の建築物価の変動率をかけて、再建築費を計算し直します。

今回の変動率は、令和元年7月と令和4年7月の工事原価を比較して定められ、下表のとおり上昇しています。そのため評価額の減少が小さい、あるいは前年度と同じ評価額になっている場合もあります。ただし、前年度より評価額が上がることはありません。

(注釈1) 対象となる家屋を同じ場所でもう一度建てるのに必要とされる建築費を、国が定めた評価基準に基づいて計算したもの。

(注釈2) 家屋の経過年数に応じた補正率。ただし、下限まで下がりきっている古い家屋は、それ以上は下がりません。(通常の木造住宅では25年、軽量鉄骨造住宅では30年かけて下限に達します。)

| 評価替え年度 (工事原価の時点) |

木造 | 非木造 |

|---|---|---|

| 令和6年度 (令和4年7月) |

1.11 | 1.07 |

| 令和3年度 (令和元年7月) |

1.04 | 1.07 |

| 平成30年度 (平成28年7月) |

1.05 | 1.06 |

更新日:2024年09月02日